本ページはプロモーションが含まれています。

住宅ローンは、家を購入する際にほとんどの方が利用する金融サービスです。

さまざまな商品が登場する中、自分に合った住宅ローンの選び方がわからないという方も多いのではないでしょうか。

今回は住宅ローンの選び方をわかりやすく紹介します。あわせて、住宅ローンを選ぶ際のチェックポイントも解説していくので、ぜひ参考にしてみてください。

目次

住宅ローンの基本

まず、住宅ローンという金融サービスの基本をおさらいしておきましょう。

会社員の平均年収は400万円前後。貯金して住宅を購入するには、相当な年月がかかります。そこで、銀行などが「住宅を担保にすることでお金を貸す」という仕組みが生まれました。これが住宅ローンです。

大きな利息負担なく資金を借りられるので、住宅購入する方のほとんどは住宅ローンを利用しています。

住宅ローンの最終的な返済額は元金+利息分

住宅ローンの返済額は元金(借入額)だけでなく、元金に利息(手数料)を足した合計額になります。利息は元金に金利や借入期間をかけて算出されるもので、一律ではありません。

少額のキャッシングローンなどと違い、住宅ローンの毎月の金利・利息計算は非常に複雑な仕組みになっています。この計算が住宅ローンの一番の要点といってもいいでしょう。

金利変動はは利息額に影響する

住宅ローンの金利は国債の長期金利によって決まっています。長期金利は毎日変動しているため、それに基づいて住宅ローンの基準金利も半年に一回見直しが行われています。

金利は利息額を増減させる重要な役割を担うもの。金利が低い時期は低利息となりますが、その逆も起こり得るリスクがあるため、ローンを組む時期の検討も必要です。

20年~30年と長期にわたって返済する住宅ローンには、金利変動のリスクだけでなく収入や環境の変化など、家庭の経済状況で返済計画に誤算が生じる可能性もあります。

そのため定期的な返済計画の見直しが必要です。借入時の計画だけで安心せず、先々の予測を立て備えておくことも、堅実なローン計画です。

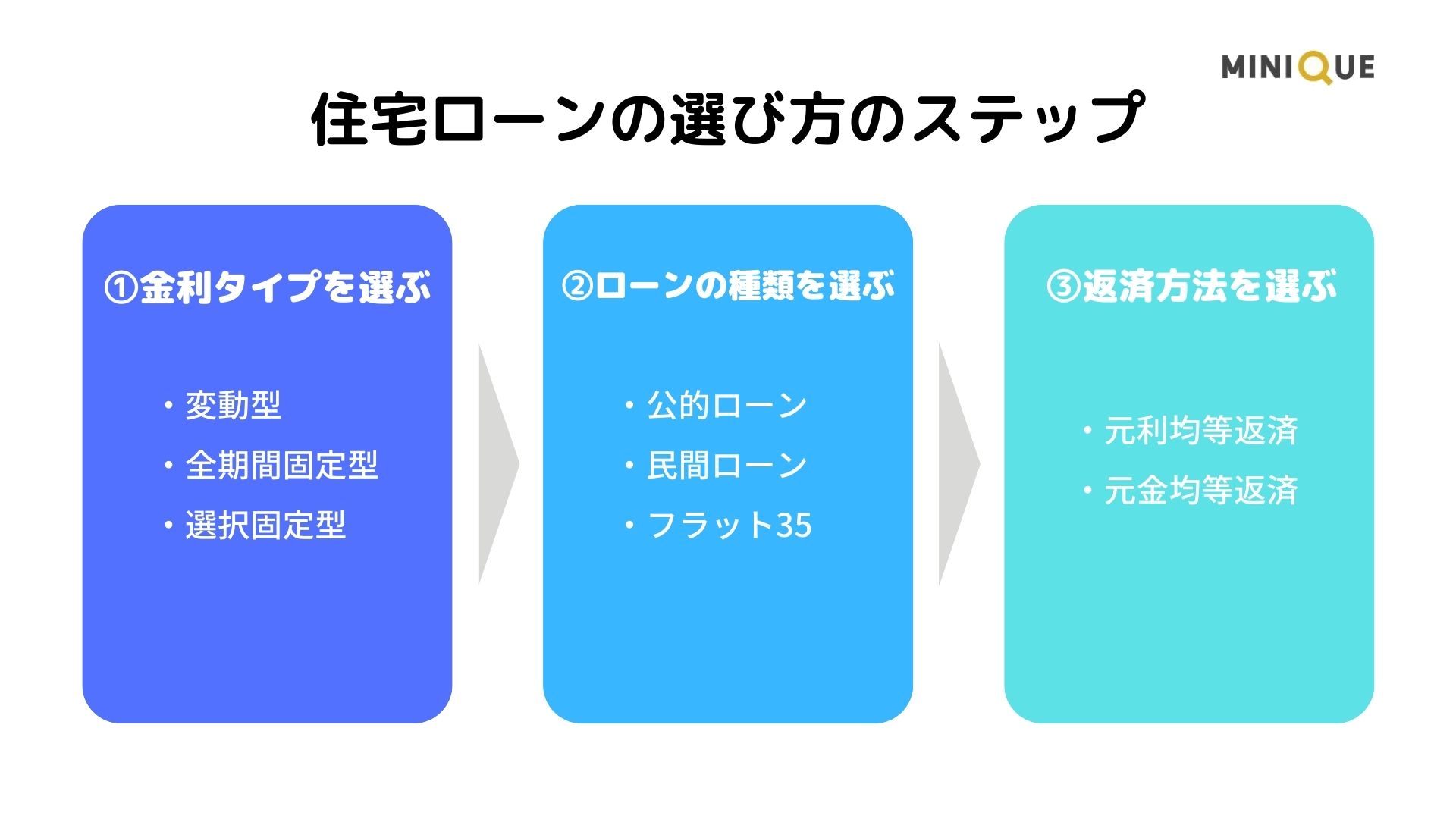

住宅ローンの選び方のステップ

ここからは、住宅ローンの選び方を3つのステップで解説していきます。

①住宅ローンの金利タイプを選ぶ

住宅ローンの金利タイプは大きく分けて3種類あります。

- 変動型:金融情勢の変化に伴って金利が変わる

- 全期間固定型:契約時に返済期間中の金利が決まる

- 選択固定型:契約時から3年・5年・10年など金利固定の期間を選べる

変動金利型

変動金利型は、市場の金利動向の影響を受けて適用される金利が変わります。近年は超低金利状態が続いていることもあり、変動型の金利タイプで住宅ローンを組む人が増えています。

低金利時は低利息が続きますが、金利水準の動向によってはその逆も起こり得るので注意が必要です。

変動金利型のメリットとデメリット、変動金利型の住宅ローンが向いている人の特徴を以下にまとめました。

| 変動金利型 | |

|---|---|

| メリット | ・他のタイプよりも金利が低い ・金利が上昇しなければ低金利のまま住宅ローンを返済できる |

| デメリット | ・金利が上昇すると返済額が増える ・トータルの返済額が予想しにくい |

| 向いている人 | ・将来収入アップの見込みがある人 ・繰り上げ返済予定の人 ・リスクに敏感な人 |

全期間固定型

全期間固定型は、住宅ローンの借り入れ期間中の金利が一定となるタイプです。

他の2つのタイプよりも金利が高く設定されていますが、将来金利が上昇しても返済計画が影響を受けません。

全期間固定型のメリットとデメリット、向いている人の特徴を以下にまとめました。

| 全期間固定型 | |

|---|---|

| メリット | ・毎月の返済額が一定で収支計画を立てやすい ・金利の上昇に左右されない |

| デメリット | ・他のタイプよりも金利が高い ・金利が低くなると他のタイプよりもトータルの返済額が高くなる |

| 向いている人 | ・毎年の収入が安定しない人 ・将来大きく出費が増えそうな人 ・安定志向の人 |

選択固定型

選択固定型は、2年・3年・5年・10年など借り入れ時に設定した期間に限り、金利が固定となるタイプです。

選択した固定期間の間は、金利は変わりませんが、固定期間が終了する際に、変動金利型か全期間固定型のどちらかを選ぶ必要があります。

選択固定型のメリットとデメリット、向いている人の特徴を以下にまとめました。

| 選択固定型 | |

|---|---|

| メリット | ・当面の返済額が一定になり資金計画が立てやすくなる ・固定期間が短いほど適用金利が低くなる |

| デメリット | ・金利の選び直し時に変動リスクがある ・将来的に低金利が続くとトータルの返済額が変動型より高くなる |

| 向いている人 | ・一定期間だけ返済額を安定させたい人 ・数年だけ他のローンの返済と時期がかぶる人 |

金利の値は利息額に大きく影響するため、どのタイプを選ぶかで返済計画が決まるといっても過言ではありません。

住宅ローンは金利タイプごとのメリットとデメリット、将来的なリスクを考慮し、無理のない返済計画のもとに選びましょう。

②住宅ローンの種類を選ぶ

住宅ローンは、扱っている機関によって3種類に分かれています。

- 公的ローン:公的機関が扱う

- 民間ローン:民間の金融機関が扱う

- フラット35:住宅金融支援機構と民間の金融機関が提携して扱う

それぞれに借入条件や上限額の設定があり、それに伴う形で金利タイプも異なります。住宅ローンを選ぶ際は、各種の特徴を理解したうえで慎重に検討しましょう。

公的ローン

公的ローンとは、財形住宅融資や自治体の融資などの公的機関が扱っている住宅ローンです。すべての自治体が住宅ローンを扱っているわけではなく、近年は減少傾向にあります。

また、財形住宅融資は勤務先で財形貯蓄を1年以上行っていなければなりません。

公的ローンのメリットとデメリット、向いている人の特徴を以下にまとめました。

| 公的ローン | |

|---|---|

| メリット | ・全期間固定金利プランを利用できる ・申込者の審査が比較的ゆるい |

| デメリット | ・条件に当てはまる人が少ない ・借り入れ限度額が低めに設定されている |

| 向いている人 | ・民間ローンが借りられない人 ・全期間固定型ローンを利用したい人 |

民間ローン

民間ローンとは、メガバンクや地方銀行、生命保険会社といったさまざまな民間の金融機関が提供する住宅ローンです。

商品の数が多く、借り入れの条件や諸費用などは金融機関によって異なります。

民間ローンのメリットとデメリット、向いている人の特徴を以下にまとめました。

| 民間ローン | |

|---|---|

| メリット | ・さまざまな金利タイプの商品がある ・利用者に対するサービスが手厚い |

| デメリット | ・住宅ローンの審査が厳しい ・金融機関によっては手数料が割高になる |

| 向いている人 | ・金利を低く抑えたい人 ・正社員で健康な30~40代の人 |

フラット35

フラット35は、住宅支援機構と民間の金融機関が提携して扱う全期間固定金利の住宅ローンです。

最長35年間、完済までの金利が変わりません。また、返済期間は必ずしも35年である必要はなく、原則的に15年以上35年以内の間で借り入れ期間を設定することができます。

フラット35のメリットとデメリット、向いている人の特徴を以下にまとめました。

| フラット35 | |

|---|---|

| メリット | ・35年間の長期間、金利が一定 ・個人事業主や自営業でも借りやすい |

| デメリット | ・建物に対する審査が厳しい(性能など) ・変動金利型より金利が高い |

| 向いている人 | ・転職直後や自営業で収入が安定しない人 ・団体信用生命保険への加入が難しい人 |

③住宅ローンの返済方法を選ぶ

住宅ローンの返済方法には、以下の2種類があります。

- ・元利均等返済

- ・元金均等返済

それぞれの特徴を見ていきましょう。

元利均等返済

元利均等返済とは、毎月の返済額が一定となる方法です。

「元金+利息」の額が均等なため、金利が一定であれば返済1ヶ月目も10年目も同じ返済額となります

返済計画が立てやすい点がメリットですが、一方で返済当初は利息が占める割合が大きい分、元金が減りづらいというデメリットがあります。

元金均等返済

元金均等返済とは、元金部分を返済期間で均等に割り、残高に応じた利息を上乗せして支払う方法です。利息額は借り入れ額の残高に合わせて計算されるため、返済が進むにつれて返済額が少なくなっていきます。

元利均等返済よりトータルの返済額が少なくなる点がメリットですが、返済当初は支払う額が大きいというデメリットがあります。

住宅ローンを選ぶ際の比較ポイント

住宅ローンの大まかな選び方がわかったところで、それぞれの住宅ローン商品を比較する際のポイントを見ていきましょう。

住宅ローンの主な比較ポイントは次の3つです。

- ・団体信用生命保険の保障内容

- ・金利上昇リスク

- ・諸費用を含めたトータルの返済額

1つずつ解説していきます。

団体信用生命保険の保障内容

団体信用生命保険とは、住宅ローン契約者に万が一のことがあって返済できなくなった際、住宅ローン残高を保険金で完済できる保険のことです。

原則として住宅ローンを利用する際は団体信用生命保険への加入が必須となっています。

近年では、三大疾病や怪我による就業不能にも対応する団体信用生命保険も登場しています。保障範囲が自分の希望に合う保険はどれか、比較してみると良いでしょう。

保障内容の充実したものは保険料として上乗せ金利が発生するケースも多いので、その点も十分確認しておきましょう。

金利上昇リスク

低金利状態が続いていると、変動金利型の住宅ローンが魅力的に思えてきます。

しかし、返済期間中に金利が上がらない保証はありません。借り入れ時は低金利だったのに、返済期間中に金利が上昇して毎月の返済額が大幅に増える可能性はあります。

住宅ローンを利用する際は金利上昇リスクをしっかり念頭に入れ、さまざまな金利タイプの商品を検討しましょう。

諸費用を含めたトータルの返済額

住宅ローンを借りるには、事務手数料や保証料といった諸費用が必要になります。住宅ローンの諸費用は金融機関によって異なり、数十万の差が生じることも。

住宅ローンを選ぶ際は、諸費用を含めたトータルの返済額を基準として比較検討しましょう。

住宅ローンの減税制度と返済テクニック

住宅ローンには減税制度の利用やローンの借り換え、組み合わせといった返済方法があります。住宅ローンの減税制度や借り換え・組み合わせについて紹介します。

国や自治体の住宅ローン減税制度

住宅ローン減税制度とは、借入から10年間、ローン残高の1%を上限に納めた所得税が(住民税の一部も)控除されるシステムです。

住宅ローンを組む人のほとんどはこの減税制度を利用し、返済負担を減らす手立てとしています。利用に際しては条件があるので、金融機関やフィナンシャルプランナーなどに確認してみるといいでしょう。

住宅ローンの借り換え・組み合わせ

住宅ローンの返済には、「借り換え」や「組み合わせ」といった方法もあります。

住宅ローンの借り換えとは、返済中に他の金融機関で新たに住宅ローンを契約し、現在残っている住宅ローンの残金を一括で返済すること。金利負担額を減らす分、トータルの返済額を少なくできるというメリットがあります。

住宅ローンの組み合わせとは「ミックスローン」とも呼ばれ、金利タイプや返済期間が異なる2つの住宅ローンを組み合わせることです。固定金利よりも低い金利でローンを借りれ、また金利の変動リスクを抑えられるというメリットがあります。

住宅ローンの乗り換えや組み合わせはどちらにも一長一短あり、利用に際してはそれぞれ条件があるため、必ずしも得をするというわけではありません。

住宅会社がローンに関するセミナーを開催している場合もあるので、そういったイベントを利用して勉強するのもおすすめです。

無理のない返済計画には専門的な知識が必要

住宅ローンの返済は金利変動や家庭の経済状況の変化など、返済期間中に起こり得るリスクを考慮して返済計画を立てなければなりません。

こうした総合的な判断をするためには専門的な知識が不可欠。そこを補ってくれるのがフィナンシャルプランナー(以下FP)といったお金の専門家です。

高額な借り入れとなる住宅ローンには、減税制度やローンの借り換え、返済プランの組み合わせなど利用者の負担を減らす方法がいくつかあります。

しかしこれらの仕組みは複雑で、得られるメリットが個人で異なるほか、利用にもそれぞれ条件があります。

住宅ローンはそれ自体の仕組みが難しいことに加え、金融情勢に左右されるという性質を持っています。そのため常に最新の知識や情報を集め、理解しておく必要があります。

住宅会社に相談する

検討している住宅会社があるならその担当の方に住宅ローンについて相談するのもおすすめです。

ミニークへの口コミでも、住宅ローンのことを相談して対応してもらっている方がたくさんいらっしゃいます。

三井ホームさんの担当者さんは、住宅ローンに不安のあった私たちに、何をどうしたらいいか丁寧かつ的確に応えてくださいました。おかげで「家を建てる」という選択ができたのだと思います。

最初は高いと思いましたが、年収から住宅ローンの金額を考えてくれて、返済について説明してくれたので購入を決意できました。

毎月のローン返済が賃貸時の家賃と同程度になるように調整してくださるなど、なるべくこちらの負担が軽くなるように取り計らっていただけたと思います。

他社は「ご主人の年収ならこれくらいまで借りれますよ」と言ってきましたが、こちらからすれば「そう言われても…」と思いますよね。そういった無理強いすることはなく、「手元にこれくらい資産を残して、住宅ローンは今の家賃にプラスこれくらいはどうですか」と提案してくれたのが良かったです。

住宅ローンも全てお任せ。夫は仕事で忙しく、私も妊娠中に加えて子育てをしていたので手一杯。こちらの手間を減らそうと、自ら銀行を回って調べてくれて大変助かりました。

分譲マンションからの住み替えで住宅ローン残債がある中、同じ銀行で再度住宅ローンを組むことを希望していたんです。それを伝えると他の住宅会社からは「できない」と言われていましたが、タマホームの営業担当さんは尽力してくれました。

このように住宅ローンのこともしっかり対応してくれるところはたくさんあります。分からないこと、不安に思っていることを親身に対応してくれるか、ということを口コミから探すのも住宅会社選びのポイントです。

セミナーや勉強会で学ぶ

住宅ローンに関するセミナーや勉強会、相談会は情報を得られる絶好の機会です。専門家や事情に精通している人から直接学べるので積極的に活用していきましょう。

金融機関主催のイベントは、すでにある程度の返済計画が固まり、借入先の絞り込みに進んでいる人に向いています。

それに対し住宅会社やファイナンシャルプランナー(FP)主催のイベントは、住宅購入を考え始めたばかりで情報収集中の人や、住宅ローンの基礎的なことを学びたい人向きです。

住宅ローンのイベントで特に活用したいのが、住宅会社がFPを呼んで開催するセミナーや相談会です。

こうしたイベントは返済計画を立てる上で参考になるのはもちろん、住宅会社のスタッフも参加しているので、性能や仕様といった建物自体の相談もできます。

住宅に関する総合的な情報を得られるので、マイホーム購入の大きな助けになるでしょう。

自分に合う返済計画をシミュレーションしよう

住宅ローンの最終的な返済額は、もともとの借入額に金利タイプや借入期間、減税制度の利用の有無などさまざまな事項を加味して算出します。

専門家のアドバイスを参考に返済のシミュレーションをしてみましょう。自分に合った返済計画がどんなものかイメージがつきやすく効果的です。

▼住宅ローンについて詳しく知りたい方はこちらの記事もどうぞ

利⽤ユーザーの感想

満⾜度には個⼈差があるので流して⾒る程度かもしれません、、😅 ⼈が集まって作っていくものなので相性や信頼関係は千差万別ではないかと思います🤔 しかし、評価が低いと気になります。

2021/06/15

ハウスメーカーについては、2ちゃんねるのような無法地帯のようなサイトで好き放題評価されている情報が多かった。

酷評しているものが多く、本当の評価がよくわからなかった。

きちんと精査された情報サイトはありがたい。

2021/06/03

ステマが多い世の中になっているので、高い買い物だからこそ真実が知りたい

2021/05/19

やはり自分たちと同じような人たちがどれくらいいるのか、どのくらいの予算・場所・建てた会社は気になるし口コミ、書き込みは少なからず参考になると思います。

いいレビューなら、良かったと思いますし、あまり良くないレビューなら、やっぱりな。となりますし💦それで失敗しない家づくりを進める事ができればそれが一番だと思います。

2021/05/10

これから長いお付き合いとなるハウスメーカーや工務店のリアルな口コミを詳しく知ることができるため、利用したい🙆♂️また家族構成や建てた時の年齢なども自分と比べる時に役に立ちそう👍

2021/04/28

やはりレビューや口コミは、生のお客様の声なのでとても参考になる✨

表向きはいいことを発していても、蓋を開けたら違った!ということが少しでも減るのであれば、ぜひこういったサイトを活用した方がいいと思う...

2021/04/12

大体の世帯年収が書かれているとどの程度の年収であればどのくらいの価格の住宅を購入できるのか参考になる😃

2021/04/06

マイホームを立てる時、何も勉強しなかったので、建ったあとでInstagramなどを見て、あー!!こんなんすれば良かった!!って思う事が多々ありました😂😂😂

身近にこういう情報が見れるサイトがなかったものですから😂

2021/03/18

会社選びの参考とホームメーカー各社の比較検討の材料として、施主様のリアルな評価だけではなく、一人一人の家づくりストーリーが1つのコンテンツに込められているので、家づくりにおいて自分達は何を重視すべきかが確認でき、家づくりの参考になると思いました。

また施主の細かい情報(建設地・坪数・年齢・建物費用など)がきちんと書かれているので、自身の希望条件に合わせた情報が得られ、分かりやすくて良いと思います。

2021/03/07

家づくりでInstagramはかなり参考にしたのですが、その方々の細かい家づくりの話などにはすごく興味があったので、まとめられていると助かります🥰

2021/03/02