本ページはプロモーションが含まれています。

住宅購入に欠かせない住宅ローンですが、審査に通らなければ利用できません。

そこでこの記事では、住宅ローンの審査基準や審査期間などの基本から、審査に受かるポイントについてご紹介します。

住宅ローンの申し込み前にぜひ参考にしてみてください。

目次

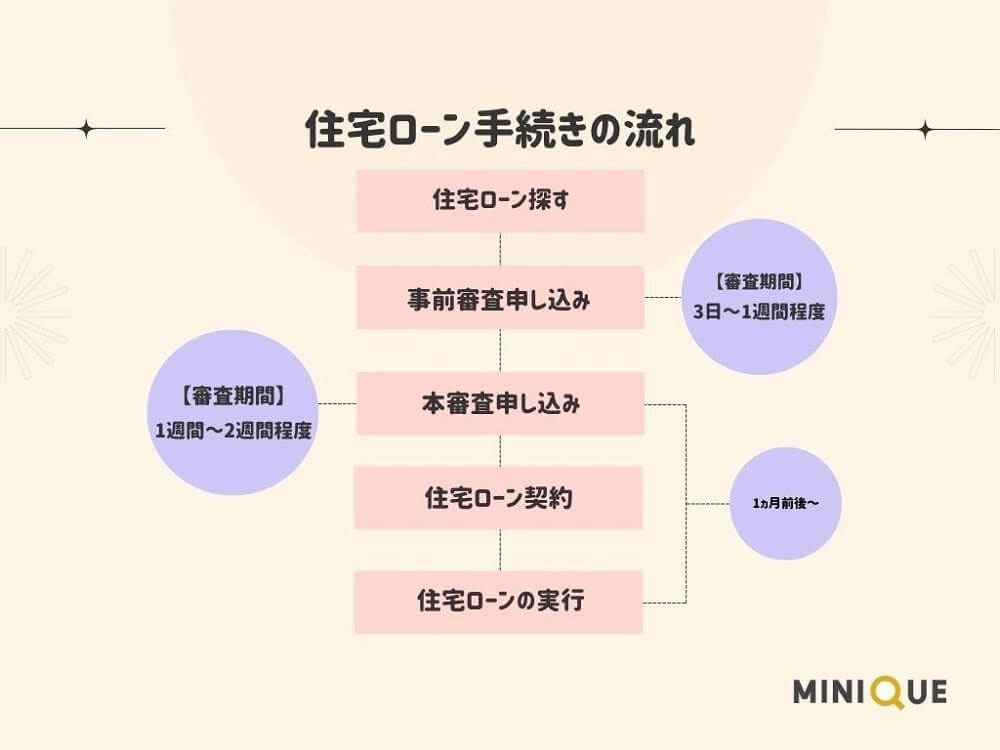

住宅ローン審査の基本的な流れ

住宅ローンの全体の流れは以下のような形になっています。

購入する住宅の契約と住宅ローン手続きは並行して行われます。

そして住宅ローン審査はステップがあり、一定の期間を要するのですぐには終わりません。また、全ての人が審査に通るとは限りません。

住宅は人生の中で最も大きな買い物とも言えます。金額の大きさから貸す金融機関もちゃんと支払ってもらえるのか、ということを審査します。

事前審査(仮審査)と本審査の二段階

金融機関の中には「本審査のみ」というところもありますが、おおよそ二段階に分けて審査が行われます。

事前審査を通過し、物件の売買契約を結んだ後に本審査に進みます。審査の内容は以下のようになっています。

「事前審査(仮審査)」

【審査機関】銀行等

【審査内容】自己申告した年収や財産から返済能力があるかを確認。カードローンや自動車ローンなどの他のローンの借入れ状況も確認。

↓

「本審査(正式審査)」

【審査機関】信用保証会社等

【審査内容】提出した書類を元に最終的に融資できるかの審査。勤務形態・勤続年数・健康状態・完済時の年齢・返済負担率・物件担保価格等。

↓

2つの審査が通ったら契約・借入れ

審査期間の目安

住宅ローンは事前審査と本審査で審査期間が異なり、返済負担率や物件担保価格等をより厳しく見る本審査は時間がかかります。

金融機関によって異なりますが、事前審査は審査結果が出るまで1日〜1週間程度、本審査は1〜3週間が目安です。

事前審査から本審査が完了し、融資されるまでには1ヶ月程度かかると考えておきましょう。

上記の期間はあくまで「審査をする期間」の目安です。借りる側の書類準備期間などは含まれないため、早急に借入金が必要な人は書類準備を早くしなければなりません。

審査が長引くと想定していた金利より高くついてしまうこともあるため、注意が必要です。住宅ローンの金利は「融資された日」のものが適用されます。

住宅購入の契約は次々進むのに、ローンの手続きが進まない…こんなことになってしまうと不安ですよね。

住宅ローンの全体の流れを知ってどのタイミングでどういった手続きをする必要があるのかを抑えておくことで、借入れまでの時間を短くし、このような不安をなくしていきましょう。

【関連記事】手続き~融資開始まで住宅ローンの流れを解説!

審査期間が長引くケース

平均的な期間よりも住宅ローン審査が長引く場合に考えられるケースがあります。

書類提出に手間取ってなかなか提出できない、書類に不備がある、といったことがあると、審査期間が長くなります。審査そのものが1ヵ月以上かかってしまい、融資までに倍の時間がかかってしまうこともあります。

また会社員・公務員でない人(個人事業主・自営業や会社役員など)は通常の書類以外に必要な提出物があったり、審査に時間がかかることがあります。

その他よくあるケースを紹介します。

金融機関側で対応しきれない

金融機関が混雑している時に住宅ローン審査を申し込むと対応が遅くなってしまうことがあります。

まめに連絡をとって、後回しにされていないか確認するようにしましょう。

通過基準ギリギリで設定している

住宅ローンの審査通過には基準がありますが、その基準ギリギリで設定している場合、審査が長くなってしまうことがあります。

これは金融機関の担当者さんがなんとか通そうとしてくれていることがあげられます。(ダメならすぐに落とされるため)

追加書類の提出を求められることもあるので、準備できそうなものを調べて備えておくことが、借入側ができる最善のことです。

住宅ローン審査の必要書類

住宅ローンの事前審査と本審査で必要な書類を以下にまとめました。

【事前審査で必要な書類】

- ・印鑑(認印でも可能)

- ・本人確認書類(運転免許証・パスポート・健康保険証のいずれか一つ)

- ・収入確認資料

会社員など給与所得者:直近の源泉徴収票または課税証明書など

個人事業主:確定申告書および付表(直近3年分) - ・物件情報がわかる資料(チラシやパンフレット、見積り書・間取り図など)

【本審査で必要な書類】

- ・実印

- ・本人確認書類(運転免許証・パスポート・健康保険証のいずれか一つ)

- ・住民票

- ・印鑑証明証

- ・課税証明書(住民税決定通知書)

- ・収入確認資料(事前審査と同様)

- ・売買契約書(不動産売買契約書や重要事項説明書など)

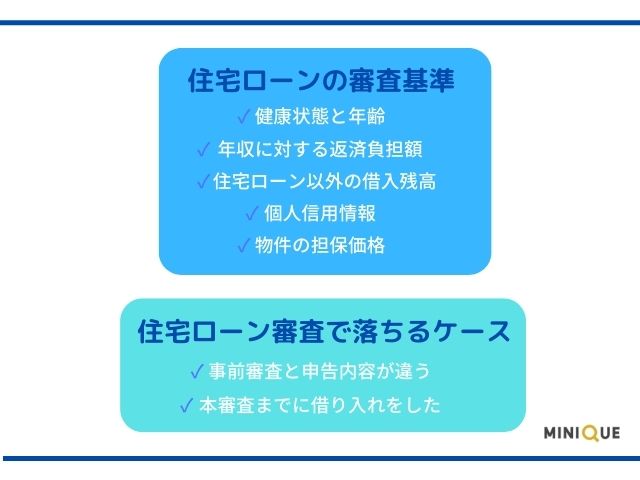

住宅ローンの審査基準と審査に落ちる理由

国土交通省の調査資料によると、住宅ローンの審査基準は完済時の年齢・借入時の年齢・健康状態・年収に対する返済負担額・借入残高・個人信用情報・物件担保価格があげられています。

住宅ローン審査に落ちた場合、この基準を満たしているか見直してみてください。

健康状態と年齢

健康状態では団体信用生命保険の加入可否を見ています。住宅ローンを組むには団体信用生命保険の加入が必須のため、加入できないと住宅ローンは組めません。

契約者に万一のことがあった場合、団信の保険金を住宅ローンの残債に充てられます。

団信は生命保険なので、申し込み時には病歴や既往症、生活習慣病の有無を告知する義務があります。病気を理由に団信に加入できない場合は、住宅ローンを組めません。

金融機関の大半が完済時の年齢が80歳未満かどうかを重視しています。80歳以上となってしまうローンの組み方だと落とされてしまう可能性があります。

「いつまでに返せるか」というところも重要ポイントです。

35年ローンなら加入時年齢は44歳がリミットです。

年収に対する返済負担率

住宅ローン審査では、年収額そのものよりも返済負担率を見ています。

返済負担率とは年収に占める年間返済額の割合のことです。

どの金融機関も貸し出す際には返済負担率の基準を独自で定めています。この負担率で収まっていれば、それほど年収や職業などを気にしないようです。

【関連記事】どのくらいの年収で注文住宅が建てられる?

返済負担率は住宅ローン以外の借入残高も含まれます。

これらの比率が高いと、金融機関に滞納の確率が高いと判断され、マイナス評価になります。

- ・カードキャッシング

- ・クレジットカードのリボ払い

- ・車のローン

- ・奨学金 etc.

他の負担が大きいと審査が通らない可能性が高くなってしまうので、確認しておきましょう。

物件の担保価格

物件も住宅ローン審査の対象になります。

「物件担保価格」というもので、こちらも融資判断項目なので覚えておいてください。

【参考】物件の担保価値とは?融資のつく物件の条件 | 株式会社日本アセットナビゲーション

万が一住宅ローンが返済できなくなった場合に、金融機関が物件を競売にかけて住宅ローンの残債を回収します。物件の価値が低いと不利になるため、価値の高い物件の方が有利です。

物件の担保価格でまず見られるのは築年数です。

新築であることが第一条件で、中古物件だと価格はほぼゼロとされます。他にも担保価格は周辺の相場を踏まえて算出されます。

個人信用情報

個人信用情報とは、これまでのクレジットカードの支払い履歴やローンの借入・返済状況のこと。

クレジットカードの引き落としやキャッシングの返済が61日以上遅延すると、個人信用情報には「異動」と記載されます。

こうなるとまず住宅ローン審査には通りません。履歴は5年分残るので注意が必要です。

過去に1回でもクレジットカードの支払いが遅延したり、滞納していたりすると金融機関から評価は下がります。住宅ローンの事前審査と本審査の間に遅延した場合も、審査に影響する可能性があります。

事前審査に通っても本審査で落ちることがある?

事前審査が通過すれば90%以上は本審査も通ると言われていますが、落とされることもあるため油断は禁物です。

住宅ローン審査(特に本審査)では収入と借入額を厳しく見られます。

事前審査と申告内容が異なっていたり、本審査までの間に転職などして年収が変わった場合、落ちる可能性があります。借入額が変動した場合も同様です。

本審査までの間にキャッシングや消費者金融を利用したり、新たにローンを組んだりしないようにしましょう。

住宅ローン審査を通過するために:7つのチェック

住宅ローン審査を通過するためには、事前に確認することが重要です。

これまでご紹介した「審査基準」や「住宅ローンに落ちたと考えられる理由」と照らし合わせながら、次の7つのポイントをチェックしてみてください。

- (1)事前審査と本審査の申告内容の相違チェック

- (2)頭金をなるべく多く用意する

- (3)個人信用情報を取り寄せる

- (4)住宅ローン以外の借入状況の把握と整理

- (5)ペアローンや親子リレーの検討

- (6)返済額や返済期間を再検討する

- (7)複数の銀行に住宅ローンを申し込んでないか?

(1)事前審査と本審査の申告内容の相違チェック

住宅ローンの事前審査と本審査の申告内容に違いがあると、虚偽の申告と思われて審査に通らなかったり、融資額が減額されたりする可能性があります。

WEBで住宅ローンの事前審査を申し込めるため、源泉徴収票などを確認しないまま申し込んでしまいがちです。その結果、正しく記入しなかったために本審査が通過できないことも多いようです。

事前審査の提出書類やWEB申込の内容を確認して、本審査の申し込みをしましょう。

転職も要注意です。勤続年数が減ると審査基準を満たさないため、審査に落ちる場合もあります。

(2)頭金をなるべく多く用意する

頭金の額も住宅ローン審査に大きく影響します。

まとまった頭金は住宅ローンの返済負担を軽減できる以外にも、金融機関に「計画的にお金を貯められる」と好印象を与えられるため、審査も有利になります。

反対にまったく自己資金がない人は無計画と判断され、金融機関もお金を貸したがりません。

また、自己資金はあるものの何らかの理由で出せない場合は、そこまで問題視しないようです。

頭金は契約者の裁量に任せられますが、できればなるべく多く用意しましょう。借入額の1割~2割くらいあると理想的です。

【関連記事】頭金なしでも住宅ローンは組める?デメリットや注意点

(3)個人信用情報を取り寄せる

事前に個人信用情報を取り寄せて確認しましょう。自分は大丈夫と思っていても、意外なところで傷がついている場合もあります。

個人信用情報は「本人開示制度」を使って、情報センターから取り寄せることができます。

個人信用情報は3つの情報センターで登録・管理しています。

それぞれ記載している情報が異なることもあるので、全カ所から取り寄せるのがおすすめです。

申し込み方法はインターネットや郵送、窓口などさまざま。情報開示費用も500円〜1,000円とさほどかかりません。

(4)住宅ローン以外の借入状況の把握と整理

住宅ローンはその他の借入状況によって融資額が変わります。

クレジットカードの利用履歴やキャッシング、車のローンはもちろん、スマートフォンの端末代金の分割も含まれるので、できるなら繰上げ返済をしましょう。

それが難しいなら、現状の借入額を踏まえて融資額を決めると、審査に落ちる可能性も低くなります。

家族の借入状況も把握しておく必要があります。知らないうちに、配偶者や子どもが自分の名義で家族カードを作っていたり、キャッシングしていることも。

住宅ローン審査前には、自分だけでなく家族と話し合うことも必要です。

(5)ペアローンや親子リレーの検討

自分一人で住宅ローンの希望額を借り入れられない場合は、ペアローンや親子リレーもおすすめです。

ペアローンとは、一つの物件に対して2名がそれぞれ住宅ローンを組み、お互いが連帯保証人になる方法。共働きの夫婦が行うことが多いですが、金融機関によっては同性パートナーが可能なところもあります。

親子リレーとは、親子で住宅ローンを組み、2世代で返済する方法のこと。それぞれの収入を合算できるので借入額が増えるメリットがあります。

(6)返済額や返済期間を再検討する

金融機関は無理がある返済額を避けるため、上限ギリギリまで借りるのは危険です。無理なく返済できる借入額・物件価格を検討しましょう。

返済期間も注意すべき点です。

完済時の年齢が定年を迎える65歳を過ぎると、収入が年金のみになってしまうので住宅ローン審査に通るのが難しくなります。65歳を超えないよう、定年時までに繰上げ返済をすることも考慮したほうがいいでしょう。

返せる金額の範囲内でできる限り要望を取り入れられる住宅会社を探したり、妥協できるところやコスト削減できる部分を洗い出すのも必要なことです。

大手ハウスメーカーに比べると比較的ローコストで高性能な家が建てられるということに惹かれた。

当時転職したてだった我が家は借入金額がそこまで多くなかったのですが、そんな中でも自分たちの要望を取り入れた家を立てられると思った。

【関連記事】予算オーバーしてしまう原因とコスト削減のコツ10選まとめ!

(7)複数の銀行に住宅ローンを申し込んでないか?

住宅ローン審査に通るか不安だからといって、複数の銀行に住宅ローンを申し込むのはおすすめしません。申し込み履歴が残るからです。

複数申し込むと、銀行側に「他の銀行で住宅ローン審査に落ちた」と思われ、不利になってしまいます。また、自分の履歴に傷がある場合は、わざわざ自分からそれを見せに行くようなものです。

本審査も複数申し込みができますが、銀行側からすると「本当に借りる意思があるのか?」と思われ、審査上不利になってしまう可能もあります。

住宅ローン審査の申し込みは、本当に希望する銀行や金融機関にしたほうがいいでしょう。

住宅メーカーによって審査通過が変わることもあります。不安な時は住宅ローンに強い会社を探してみるのもおすすめです。

今回の家づくりは分譲マンションからの住み替えで住宅ローン残債がある中、同じ銀行で再度住宅ローンを組むことを希望していたんです。それを伝えると他の住宅会社からは「できない」と言われていましたが、タマホームの営業担当さんは尽力してくれました。つなぎ融資を提案してくれたり、銀行にも迅速にやりとりしてくれたり。そのおかげで、また同じ銀行で借りることができました。

住宅ローン審査に関するよくある質問

最後に、住宅ローン審査に関する良くある質問や噂についてまとめて、それぞれポイントや対策をご紹介します。

住宅ローン審査の甘い金融機関はある?

住宅ローン審査に落ちた理由は金融機関によって異なります。そして大抵の場合、金融機関は審査に落ちた理由を教えてくれません。

審査が甘いと考えられるのは、金融機関の「他よりも審査が通りやすい」といったフレーズが一人歩きしているようです。

そういった噂があっても落ちることは当然あります。「住宅ローン審査の甘い金融機関」は、ほぼ都市伝説と考えたほうがいいでしょう。

外国籍でも住宅ローン審査に受かる?

住宅ローンは長期間にわたる返済です。そのため、外国籍の方は日本に永住権があるかどうかがポイントになります。多くの金融機関が「日本国籍を持っていること」「日本に永住権があること」を融資条件にしています。

しかし近年では永住権がない場合でも、配偶者が日本人で連帯保証人になれるのなら、住宅ローンを組めるようです。その際、日本での在留期間や勤続年数、健康保険・頭金の有無などを条件として出すようです。

国際結婚で住宅を購入する際、永住VISAが必要になる為、急いで申請しましたが、審査通過するまで数ヶ月かかります。(人によっては1年かかる場合も)待っているその間、希望の土地を見つけても眺めることしかできず、悶々とした日々でしたが、担当してくれた営業の方は、審査通過しなければ違約金もなく解除できる条件で土地を仮押さえできるよう上に掛け合ってくれたり、見積書も本当に必要な金額をしっかり載せて分かりやすいところが良かったです。

自営業やフリーランスは住宅ローン審査に受かりにくい?

自営業者やフリーランスは公務員や会社員と比べて収入が不安定とみなされるので、頭金はなるべく多く(最低2割以上)準備しておくほうがいいです。

借入額を減らすのもポイントです。金融機関は借入額に見合った収入があることを重視するので、収入に対する限度額よりも少ない金額で申し込みましょう。また、フラット35を検討するのもオススメです。

住宅ローン審査の申し込み時期も大切です。自営業者やフリーランスは過去3年分の確定申告でチェックされますが、赤字決算があると信用が低くなってしまいます。そのため、経営状態が3年以上黒字のときに申し込むのがベストです。

転職歴は審査に不利?

転職歴が住宅ローン審査に不利になることはありません。しかし、それぞれの業種に関連性がなかったり勤務期間が短いなどが重なると審査が厳しくなります。

注意すべきは勤続年数です。過去の転職回数よりも勤続年数が審査基準として見られます。

多くの金融機関では「安定している」と見なすために、勤続年数2年以上を最低ラインにしています。基準とする期間以上に同じ会社に勤めていれば、それ以前の転職回数は問われません。

クレジットカードを複数持っていると不利?

クレジットカードの持ちすぎは金融機関にいい印象を与えません。使わないクレジットカードがあれば解約して、2〜3枚に留めましょう。

注意すべきはキャッシング機能です。キャッシング機能があるといつでもお金を引き出せるため、実際に借りていなくても、住宅ローン審査ではキャッシング枠を借金とみなして審査します。

キャッシング機能は住宅ローン審査に不利に働いてしまうため、キャッシング機能は上限を最低額にするか、機能自体をとっておきましょう。

住宅ローン審査のまとめ

住宅ローン審査はすぐに審査結果が出るものではありません。審査に受かるためにも申し込み前に確認することがたくさんあります。

ご紹介したチェック事項などを踏まえて、家計状況を整理・確認してみてください。

また、インターネットには住宅ローン審査のシミュレーションができるサイトも多数あります。

無理のない返済計画を考える上で役立つので、活用していきましょう。

関連記事

住宅ローンの平均返済額はいくら?借入金額や返済期間などの平均値まとめ!

利⽤ユーザーの感想

満⾜度には個⼈差があるので流して⾒る程度かもしれません、、😅 ⼈が集まって作っていくものなので相性や信頼関係は千差万別ではないかと思います🤔 しかし、評価が低いと気になります。

2021/06/15

ハウスメーカーについては、2ちゃんねるのような無法地帯のようなサイトで好き放題評価されている情報が多かった。

酷評しているものが多く、本当の評価がよくわからなかった。

きちんと精査された情報サイトはありがたい。

2021/06/03

ステマが多い世の中になっているので、高い買い物だからこそ真実が知りたい

2021/05/19

やはり自分たちと同じような人たちがどれくらいいるのか、どのくらいの予算・場所・建てた会社は気になるし口コミ、書き込みは少なからず参考になると思います。

いいレビューなら、良かったと思いますし、あまり良くないレビューなら、やっぱりな。となりますし💦それで失敗しない家づくりを進める事ができればそれが一番だと思います。

2021/05/10

これから長いお付き合いとなるハウスメーカーや工務店のリアルな口コミを詳しく知ることができるため、利用したい🙆♂️また家族構成や建てた時の年齢なども自分と比べる時に役に立ちそう👍

2021/04/28

やはりレビューや口コミは、生のお客様の声なのでとても参考になる✨

表向きはいいことを発していても、蓋を開けたら違った!ということが少しでも減るのであれば、ぜひこういったサイトを活用した方がいいと思う...

2021/04/12

大体の世帯年収が書かれているとどの程度の年収であればどのくらいの価格の住宅を購入できるのか参考になる😃

2021/04/06

マイホームを立てる時、何も勉強しなかったので、建ったあとでInstagramなどを見て、あー!!こんなんすれば良かった!!って思う事が多々ありました😂😂😂

身近にこういう情報が見れるサイトがなかったものですから😂

2021/03/18

会社選びの参考とホームメーカー各社の比較検討の材料として、施主様のリアルな評価だけではなく、一人一人の家づくりストーリーが1つのコンテンツに込められているので、家づくりにおいて自分達は何を重視すべきかが確認でき、家づくりの参考になると思いました。

また施主の細かい情報(建設地・坪数・年齢・建物費用など)がきちんと書かれているので、自身の希望条件に合わせた情報が得られ、分かりやすくて良いと思います。

2021/03/07

家づくりでInstagramはかなり参考にしたのですが、その方々の細かい家づくりの話などにはすごく興味があったので、まとめられていると助かります🥰

2021/03/02